[论文摘要]实证研究发现,处于资源丰度高的行业中的公司,其资本结构与公司业绩正相关;相反,处于资源丰度低的行业中的公司,其资本结构与公司业绩负相关。处于高复杂性的行业中的公司,其资本结构与公司业绩正相关;相反,处于低复杂性的行业中的公司,其资本结构与公司业绩负相关。这充分说明,资本结构与行业环境的匹配与否,会影响到上市公司的业绩。

[论文关键词]行业环境;资本结构;公司业绩

战略管理学认为,一个组织为了生存及发展,一定要寻求做到竞争环境与内部管理系统达到最佳匹配。显然,公司资本结构决策与其竞争环境是密切相关的,那么面对特有的产业环境,上市公司应如何安排其资本结构,使之与环境相匹配,进而提高公司业绩呢?在特定的环境条件下,资本结构的安排对业绩又有何影响呢?笔者预期从财务理论和战略管理融合的角度,按照战略管理的研究范式,探讨行业环境、资本结构与公司业绩之间的关系。

一、理论分析及研究假设

代理理论对股东与债权人之间的关系进行了重要分析:股东更加关注的是偿还债务之后的投资收益,而债权人却是主要关心合约中特定的债务支付情况。较之债权人而言,股东有时会更偏好具有高风险性的投资项目(环境不确定性强)。但债权人也清楚地知道,一旦投资项目失败,债权人将承担全部风险。在这种情况下,债权人可以索要更高的债务价格,采取强有力的措施阻止高层管理者将资本投资于高风险性的项目。而且,既然不可能完全消除这种情况下的代理成本,债权人很可能不会投资于从事高风险性行为的公司。

交易成本经济学所关注的是公司内部之间以及公司内部与外部之间的联系能否最小化交易成本。Williamson指出,交易最重要的维度是和合约有密切关系的资产专用性。对于那些专用性强的资产,在不完全合约情况下,人们无法通过要素市场详细了解这些资产的现在及未来价值,因此,增加了其交易成本及风险在这种情况下,债务筹资已不再是最佳选择,而应选择权益筹资。而战略管理的研究者们则主要关注以下几个问题:企业的外部环境、内部资源和能力以及企业战略。战略管理的研究范式为资本结构决策的研究提供了一种新的研究思路。

战略管理理论认为,外部因素是影响资本结构决策效率的不可忽视的重要因素,其决策的效率取决于公司对于竞争性环境的压力做出反映的能力。代理理论、交易成本经济学、战略管理理论及财务理论的融合,为我们从战略视角来研究资本结构提供了坚实的理论基础。依据以上理论,并结合Dess和Beard提出的环境计量模型,我们使用两个维度(资源丰度、复杂性)来进一步分析行业环境、资本结构(财务杠杆)与公司业绩之间的关系。

资源丰度指的是在一个行业中资源的丰足性。一个公司的资源越丰足,其生产经营条件就越好,越能够创造更多的现金流量;使得公司资产保值增值,意味着公司未来发生危机的可能性减弱,破产成本较低,从而取得债权性融资将更容易些。也即意味着一个行业的资源越丰足,其环境不确定性越弱,公司越倾向于采用债权融资。战略管理学和组织经济学一致认为:组织的战略必须与其环境相匹配。在不同的行业环境下,应做出不同的资本结构决策选择。同时,不同程度的环境变化对行业中同一经营活动会产生不同的影响,不同企业会表现出完全不同的环境适应力,而适应能力强弱又会进一步影响企业的绩效。由此,可以提出如下假设:

假设1.1:处于资源丰度高的行业中的公司,其财务杠杆与公司业绩正相关。

假设1.2:处于资源丰度低的行业中的公司,其财务杠杆与公司业绩负相关。

复杂性指的是行业环境中的异质性与资源的集中度,该指标的两个极端值反映出该行业是完全垄断型或是完全竞争型。如果一个公司属于垄断行业,其资源集中度高,资源优势明显,能够获得较高的超额利润。所有这些都意味着垄断行业的环境不确定性较弱,从而更易于获得债权性融资。但在一个充分竞争的行业中,高财务杠杆容易导致企业后续投资能力的不足和企业在产品价格战或营销竞争中的财务承受能力的不足,被迫削减资本投资,甚至退出。当业内主要企业因融资约束或杠杆并购导致财务杠杆高时,财务杠杆低、现金充裕的竞争对手往往主动地发动价格战或营销战,降低产品利润和经营现金流人,从而逼迫财务杠杆高的企业陷人财务危机,降低竞争程度。因此,在竞争激烈的行业中,低财务杠杆成为一项竞争优势因素。同时,企业资本结构决策的选择要与其外部环境相匹配,否则其业绩将会受损。由此,可以提出以下假设:

假设2.1:处于复杂性高的行业中的公司,其财务杠杆与公司业绩正相关。

假设2.2:处于复杂性低的行业中的公司,其财务杠杆与公司业绩负相关。

二、研究设计

(一)样本选取及数据来源

本文的研究期间是自2001年1月1日至2005年12月31日止,收集了2001年至2005年在上海和深圳两个证券交易所上市的所有A股制造业下食品饮料,纺织服装皮毛,造纸印刷,石油化学,电子,金属非金属,机械设备仪表,医药生物制品等八个子行业上市公司的财务数据。在剔除了ST、*ST上市公司数据及一些财务指标极端异常的数据之后,最终选取2001年至2005年共计2659个样本数据作为研究对象。由于2006年的财务数据受股权分置影响较大,所以并未选取2006年公司的数据。本文所使用的数据主要源自香港理工大学中国会计与金融研究中心和深圳市国泰安信息技术有限公司开发的《中国股票市场研究数据库——上市公司财务数据库(2007版)》。

(二)方程设定及变量定义

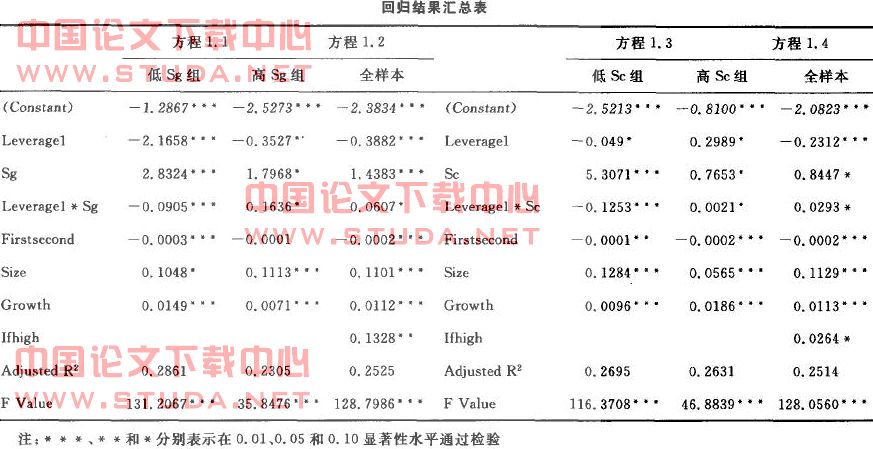

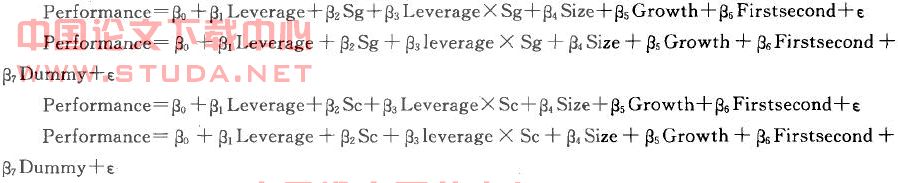

本文分别取资源丰度、复杂性两个指标的各行业平均值作为分界线将样本数据分为高资源丰度组、高复杂性组和低资源丰度组、低复杂性组,并建立如下多元回归模型,分别表示为模型1.1、1.2、1.3、1.4:

其中各变量符号的名称及其定义解释如下:资本结构(Leverage):总负债/总资产;公司业绩(Performance):每股收益(Eps);资源丰度(Sg):将行业销售收入与时间哑变量进行回归,再用回归系数除以行业收入的均值来加以计量。复杂性(Sc):先对行业中每一个企业所占的市场份额(单个企业的销售收入占整个行业的销售收入)加以平方,然后再将各项平方值加总。公司规模(Size):总资产的自然对数;公司成长性(Growth):净利润增长率;第一大股东控制权(Firstsecond):第一大股东持股比例/第二大股东持股比例;环境变化分组(Dummy):当公司所处行业变化稳定时,该虚拟变量取1,否则取0。

三、实证结果及研究结论

从回归结果(由于篇幅有限,表中只列示了主要回归结果)中我们发现,在未考虑资源丰度时,无论是高资源丰度组还是低资源丰度组,其资本结构与公司业绩均存在显著的负相关关系。但考虑资源丰度变量后,资源丰度对业绩产生显著的正向影响。资源丰度与资本结构交互作用使得高资源丰度组的资本结构与公司业绩呈现正相关关系,说明在高资源丰度的情况下,选择高比例负债有利于提高公司业绩;资源丰度与资本结构交互作用使得低资源丰度组的资本结构与公司业绩呈现负相关关系,说明在低资源丰度的情况下,选择高负债比例不利于降低公司业绩;这与前面分析相一致,验证了本章的假设1.1和假设1.2。说明资源丰度对中国上市公司的资本结构与公司业绩具有显著的修正作用。我们还发现,资源丰度分组变量对公司业绩产生显著的正向影响,说明处于不同的资源丰度组的公司其公司业绩有显著差异。从而又一次验证了假设1.1和假设1.2。

在未考虑复杂性时,无论是高复杂性组还是低复杂性组,其资本结构与公司业绩均存在显著的负相关关系。但考虑复杂性变量后,复杂性对业绩产生显著的正向影响。复杂性与资本结构的交互作用使得高复杂性组的资本结构与公司业绩呈现正相关关系,说明在高复杂性的情况下,选择高比例的负债会提高公司业绩;复杂性与资本结构的交互作用使得低复杂性组的资本结构与公司业绩呈现负相关关系,说明在低复杂性的情况下,选择高比例的负债会降低公司业绩;这与前面分析相_致,验证了本章的假设2.1和假设2.2。说明复杂性对中国上市公司的资本结构与公司业绩具有显著的修正作用。另外,还发现,复杂性分组变量对公司业绩产生显著的正向影响,说明处于不同的复杂性组的公司其公司业绩有显著差异。从而又一次验证了假设2.1和假设2.2。此外,本文发现公司规模、公司成长性对公司业绩产生显著正向影响;第一大股东控制权对公司业绩的影响效果非常小,几乎可以忽略不计。

本文实证结果验证了处于资源丰度高的行业中的公司,其资本结构与公司业绩正相关;相反,处于资源丰度低的行业中的公司,其资本结构与公司业绩负相关。处于高复杂性的行业中的公司,其资本结构与业绩正相关;相反,处于低复杂性的行业中的公司,其资本结构与公司业绩负相关。实证结果表明,行业环境是影响公司资本结构决策的重要因素;在不同的行业环境下,公司应采用不同的资本结构决策,以提高公司业绩。因此,要想保证企业在竞争的环境中长期生存下去,公司经理人员的首要任务便是科学合理地选择企业的资本结构,资本结构一定要与其行业环境相匹配。资本结构与行业环境的匹配与否,会影响到上市公司的业绩。